市場介入をいつまで続けるのか

政府と日本銀行によるたびたびの円買いドル売りの市場介入は、円の「底抜け」(free fall)を防いでいるものの、円安の流れを変えることはできないようです。いまの為替相場は、日米の金利差が広がれば、それだけ金利の高いドルに投資したほうが有利だというシナリオで、円売りドル買いの流れができていますから、市場介入だけでこのシナリオを書き換えることはできないということなのでしょう。

通貨当局(政府・中央銀行)による市場介入が正当化されるのは、急激な変動を抑えることに限られています。政府が為替の水準が適正かどうかを判断して、適正な水準にするために市場介入をすることは、国際的には正当だとは認められていないのです。その理由は、これを容認すると、たとえば通貨安にして輸出をふやすという為替ダンピング競争が起こるおそれがあるからです。

今回の市場介入も、「急激な変動を抑え、その安定化を図る」という建前で実施されています。逆に言えば、急激でない円安なら容認するしかない、ということになります。とはいえ、通貨当局の本音は、これ以上の円安は認めたくないということでしょうから、今後も、150円台に乗せるような円安になれば、市場介入を繰り返すのだと思います。

◆市場介入の原資

そうなると、市場介入の余力はどれだけあるかが気になります。ドル売りの介入の原資は、政府(外国為替特別会計)と日銀が保有する外貨準備です。ことし9月末の日本の外貨準備高は1兆2380億ドルで、世界では中国(3兆2000億ドル)に次ぐ第2位です。円換算すれば、185兆円ですから、これだけあれば、円の空売りで荒稼ぎをしようという投機筋を蹴散らすことはできるのではと思いますが、そうとばかりは言えません。

9月末と8月末の外貨準備を比べると、1か月で540億ドル減っています。この大部分は9月下旬に実施した市場介入に使われたものとみられます。仮に1回の介入資金が500億ドルとすると、外貨準備が底をつくまでには、あと20回程度の介入は可能ということになります。しかし、外貨準備は通貨危機を防ぐための最後の砦ですから、急激な変動を抑えて相場変動を滑らかにするスムージング・オペレーション(smoothing operation)のために、これを使い切ることは許されません。

また、外貨準備は、日本企業が輸出で稼いだ外貨を自国通貨に変えるときに、為替市場で外貨の供給過剰になるのを中央銀行が調整するため外貨を買うことなどで、ふえていきます。つまり、国民が輸出などで稼いだ成果が外貨準備に反映されていると考えると、外貨準備を介入資金として気前よく使うというわけにはいきません。

ドル安円高を抑えるための市場介入は、日銀がお札を刷って、ドルを買えばいいので、原資は無限ともいえますが、外貨を使う介入は限界があるのです。1992年の英国のポンド危機では、イングランド銀行が公定歩合を引き上げるとともにポンド買いの市場介入を行い、投機筋に立ち向かいます。しかし、ポンドの下落は止まらず、英国は変動制限を設けていた欧州通貨制度(EMS)から離脱して完全な変動相場制に移行するしかありませんでした。投機筋対中央銀行の戦いでみれば、中央銀行の完敗で、投機筋の旗頭だったジョージ・ソロス(1930~ )はこの相場で10億~20億ドルの利益をあげたといわれています。

◆日米の金利差

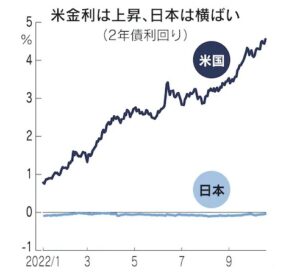

日米の金利差から円・ドル相場を考えてみましょう。日本経済新聞の10月21日の「きょうのことば」で、「日米金利差」が下のグラフとともに紹介されていました。日米の金利差を比べるのに、2年債の金利差が為替相場に反映されやすいそうで、米国が利上げに動く前の2022年1月には金利差は1%未満だったのに、現在は4.5%程度まで広がっていると、書かれています。このグラフを見ると、ことし1月に1ドル=110円台半ばだった円相場が3月には120円台、4月には130円台、9月には140円台、10月には150円台を付けたのも当然の流れのように思えてきます。

日米の金利を比較するときには、それぞれの国のインフレ率を考慮する必要があり、名目の金利から予想インフレ率を引いた実質金利でみると、現在の水準は2%台です。名目ほど差はないのですが、9月ごろまでは1%台でしたから、実質金利でも差が開いていることになります。

いまの為替相場をみると、円安だけではなく、ほとんどの通貨がドルに対して安くなっていますからドルの独歩高ともいえます。しかし、円とドル以外の通貨と比べると、やはり円安なので、全体的にみれば、ドルの独歩高と円の独歩安になっています。その原因も金利差にあると思います。というのも、ほかの国はインフレが進行するなかで、これまでの金融緩和策を変更し、利上げに踏み切っているところが多いからです。

◆頑な日銀の姿勢

そうなると、日本が頑なまでに金融緩和にこだわるのは、なぜか、という疑問がわいてきます。黒田日銀総裁は、国会の答弁などで、賃金の上昇率が物価の上昇率を下回っているため、実質賃金は低下しているとして、「賃金の上昇を伴う形で物価が安定的に2%に達することが望ましい」と述べています。そうなるまでは、現在の金融緩和策を続けるというわけです。

ことし9月の消費者物価の上昇率は前年同月比で3.0%となり、消費増税が影響した期間をのぞくと1991年8月以来、31年ぶりの高水準となりました。日銀が掲げてきた物価上昇率が2%でしたから、これを上回っていますが、経済活動が活発になっているための「良いインフレ」ではなく、世界的なエネルギーや食料価格の値上がりによる「悪いインフレ」だから、金融緩和はやめないというのです。

しかし、円安を放置すれば、輸入物価の上昇による「悪いインフレ」が進み、国民の需要が減退することで、景気は悪くなります。円安不況です。日銀が公表していることし9月の企業物価指数は前年同月比で9.7%上昇し、消費者物価よりも卸売物価でのインフレが激しいことを示しています。なかでも、輸入物価指数は前年同月比48.0%の上昇で、これが全体のインフレ率を押し上げています。輸入物価指数の契約通貨ベースでは21.0%増ですから、これが円ベースで48.0%円増になったのは円安が原因です。円安を抑えなければ、卸売物価のインフレはとまらず、消費者物価のインフレも止まらないということになります。

◆政策変更のリスク

日銀が金融緩和をやめて、利上げする政策転換をはからなければ、円安不況のスパイラルに陥るのは明らかです。そんなことは言われなくてもわかっているはずの日銀が金融緩和の政策を変更しないのは、変更したときの副作用のほうが大きいと判断しているからではないでしょうか。

日銀が利上げに舵を切れば、債券価格は下落(金利は上昇)しますから、国債を保有している民間の銀行や保険会社は、いっせいに手持ちの国債を売ることになるでしょうから、金利の上昇に拍車をかけることになります。日銀はイールド・カーブ・コントロール(YCC)と称して、短期金利だけでなく長期金利までコントロールしています。このために、日銀は発行された国債のほぼ半分を保有するという異常事態になっています。無理矢理に抑えていた金利のふたがはずれれば、債券価格の暴落という債券危機が起こりかねません。

国債の発行残高は約1000兆円ですが、満期で償還する国債を新たな国債で補充する借り換えが毎年100兆円とすれば、金利が1%あがるごとに年間の利払いは1兆円になります。2022年度の財政(国の予算)で、国債の利払い費は約8兆円ですから、かなりの負担増です。米国の長期国債の利率を見ると、昨年は1%台だったのが現在は4%台になっています。日本も3%上がると、財政の負担増は3兆円にもなる計算です。

国家財政よりも日銀のやりくりのほうが大変かもしれません。日銀が民間銀行などから預かっている当座預金は約500兆円で、日銀がこの預金に支払う金利が1%上がれば5兆円の利子を日銀は支払うことになります。2021年度末の日銀の純資産4兆7000億円ですから、債務超過となる可能性も否定できません。

◆先延ばしのツケは国民に

ニューヨークタイムズは「なぜ日本は超低金利をひとり維持しているのか」(2022年10月21日、電子版)で、利上げには財政破綻のリスクがあるため、日本の金融政策と財政政策は一心同体にならざるをえないという南カリフォルニア大学の片田さおり教授のコメントを紹介、教授は「政策立案者の誤った動きが『終末のシナリオ』を解き放つことを恐れている」と付け加えた、と報じています。日銀が正常化をためらっているのは、それが「終末の引き金」を引くことになるリスクをはらんでいるからだというわけです。

動くも地獄、動かぬも地獄、といったところでしょうが、日銀が現在の金融緩和を続ければ続けるほど、政策転換のリスクが高まるのは明らかです。先延ばしのツケがハイパーインフレなのか、大増税なのか、わかりませんが、最後に回ってくるツケを支払うのは国民だということを日銀は考えるべきだと思います。

政府は、電気料金やガス料金の高騰対策として、電力会社やガス会社に補助金を出して、料金を引き下げる政策を実施することを決めました。消費者物価の値上がりの主因となっているのがエネルギー費の値上がりですから、家計にとってはこうした費用の軽減につながる政策になると思います。

しかし、もとをただせば、政府の金融緩和政策を日銀が固執しているために起きている円安が影響して値上がりをしている電気代やガス代を引き下げるために、財政資金を使うわけですから、政府の失政(円安)のしりぬぐいを国民がすることになります。円安が停まらないとすれば、この政策も続くことになり、いわば財政資金の垂れ流しになります。電力会社やガス会社に補助金を出すくらいなら、市場原理に基づいている国際的な金融市場の趨勢に沿って、日本の金融政策を変更するほうが健全ではないでしょうか。

(冒頭の写真は金融政策を決める日本銀行政策委員会室。日銀のウェブケージから)

この記事のコメント

コメントする

経済の関連記事

| 前の記事へ | 次の記事へ |

政府が用意している電気料金などの負担軽減策について、その評価を本文の最後に追加しました。